ARTICLE

記事

2020.02.13

♯連載

【第4回】Jリートは日本の不動産を救うか?!市場規模17兆円の現況を徹底

【ファシリテーター】

西村明彦さん

1990年大学卒業後、山一證券を経て不動産会社、ファンド会社などで様々な職種を経験。2009年に商業用不動産コンサルティング専業の(株)不動産戦略研究所を創業し現在に至る。プロ間のブローカレッジと相続対策の助言を得意としている。

【登場人物】

田中さん(男性、50歳):不動産アセットマネージャー

西村さん(男性、52歳):ベテランの大手証券マン

清水さん(男性、63歳):マンション大家で不動産ファンドアレルギー

かな子さん(女性、29歳):株式投資歴5年、Jリート初心者のOL

まなぶ君(男性、20歳):投資クラブ所属の大学生

あゆみさん(女性、20歳):投資クラブ所属の大学生

【前回までのあらすじ】

Jリートの魅力や現物不動産との違い、今後の発展の可能性などを議論してもらう座談会レポートの四回目。一回目では、バブル崩壊後時代の要請として誕生、発展してきたJリートの歴史と概要について解説しました。続く二回目では、Jリートの誕生がそれまで流動性が低い金融資産と言われていた不動産に流動性を与えたという事実、そしてそれは不動産の歴史において革命とも言える事柄だったということを説明しました。続く三回目では、Jリートが組成する不動産の多くが都心中心になってきている理由が紹介されました。また郊外型の賃貸マンションは、オーナーが設備投資や入居者サービスなで価値向上の努力をしなければ、満室経営を維持することが難しくなってきている実態も語られました。さて最終回となる今回は、Jリートで起きているM&Aについて解説します。

<取材日:2019年10月末日>

>【第1回】Jリートは日本の不動産を救うか?!市場規模17兆円の現況を徹底

>【第2回】Jリートは日本の不動産を救うか?!市場規模17兆円の現況を徹底

>【第3回】Jリートは日本の不動産を救うか?!市場規模17兆円の現況を徹底

吉松

お話が少し高度化してきましたので、主催者枠で質問をしてもよろしいでしょうか。

西村

もちろんです。

吉松

昨今話題になったJリートのM&Aについてです。新聞で読んでもイマイチよくわからないので、Jリートの世界でどのようなM&Aが起きているのか教えてください。

西村

産業界ではよく聞かれるM&Aですが、いよいよ不動産セクターでも増えてきそうです。最近は、ホテルや不動産業のユニゾホールディングスの買収合戦が業界の耳目を集めています。最初は、2018年7月に、旅行大手のHISがTOBを仕掛け、ホテル事業を拡大しようと試みました。その後も外資系ファンドがTOBの姿勢を見せました。まさにユニゾHDは、簿価が低い不動産を沢山保有しているわりに株価が低く、潜在的な含み益に目を付けた投資家に狙い撃ちされた恰好です。投資家は買収後に上場廃止にして、資産を切り売りし利益を出していく戦略だと言われています。

かな子

実のところ、私も便乗買いしています。

田中

かな子さん、さすがですね。実はJリート同士の敵対的買収劇も遂に起こりました。住宅系でまだ小ぶりなJリートが、同じ規模のJリートを買収したのです。不動産の物件取得が非常に厳しくなっているので経済合理性があるのです。

かな子

田中さんのJリートは大丈夫ですか?

田中

正直申しまして、うかうかとはしておられません。ユニゾHDの様に、資金力豊富な外資ファンドも日本の不動産を狙っていますから。

西村

ユニゾHDは恐ろしいまでに昭和的な企業体質といえますね。かつては日本興業銀行の天下り先不動産会社でしたから。

ホテルユニゾ「ホテルユニゾ銀座七丁目」

新宿にあるHIS本社ビル

田中

そうですね。ただ、日本の不動産が注目されているのは歓迎すべきことではあります。

かな子

二匹目のドジョウはいませんか?

西村

それは自分で探さないと。

(一同笑)

西村

アドバイスができるとしたら、PBR(株価純資産倍率)1倍をかなり下回る銘柄を探しましょう。

田中

Jリート市場では、PBRではなくNAVと呼ばれます。極端な話、NAV1倍以下で買った銘柄が破綻した場合、清算後に投資額以上の配当が得られます。

※NAV(ナブ)

Net Asset Valueの略。バランスシートの含み損益を純資産に反映させ、時価ベースで純資産を算出するために利用する。J-REATの場合は、NAV=純資産−マイナス保有不動産簿価タス保有不動産鑑定額で算出される場合が多い(不動産投信情報ポータル用語集より)。

あゆみ

面白い、面白い。

吉松

不動産マーケットの場合、他の産業と違い法人が破綻しても社会的被害が少ないのかポジティブな面と言えますか?

西村

テナントも優良なオーナーに変わってくれた方が何かとプラスですね。困るのは、銀行など資金の貸し手側です。ただ担保を取っているので丸焦げにはなりません。

まなぶ

ちなみに田中さんのJリートのNAVは何倍ですか?

田中

うちは最近では1.45倍前後で全銘柄中の上位10%に入っています。ですから敵対的買収の対象には入りませんよ。

吉松

もう一つ質問です。オフィスの空室率がバブル期以上の低さになっているのは皆さんご承知の通りです。渋谷区など、主要なビルに関しては、空室率は1%台(2019年11月現在)と聞くほどで、今のところ特に過剰に低い空室率とは言われていません。オフィスマーケットとオフィス系リートの今後の展望をお聞かせください。

再開発が進む渋谷駅前の様子

田中

はっきりと言えるのは、空室率が高くなればオフィス系の投資口が下がる可能性が高まります。空室率が低い要因としては、企業が人を採用する為によりよい立地、より近代的な建物に入居しているのがあると思います。上場して信用を得るよりも先に、入居時の与信審査が厳しいビルに入居することを優先する新興企業もあるほどです。また大企業は間接部門を集約するために、複数ビルに点在していた間接部署を集約しています。つまり、空いたビルに中小企業や外資系企業が新しいテナントとして入る好循環が続いています。空ビルになったビルは、取り壊されてシェアリングオフィスやビジネスホテル、賃貸マンション、コインパーキングなどの開発用地になっています。ビル跡地に必ずしも同様な新ビルが再開発されることはないので、需要が緩まったりしていないのかもしれません。

西村

オフィスマーケットが不調になるとしたら、ソフトバンクのファンドが投資した米国のユニコーン不動産テック企業と呼ばれるウィーワークの破綻リスクです。当初は470億ドルの潜在時価総額とソフトバンクが試算して投資家からお金を集めましたが、メッキが剥がれて80億ドルくらいの価値しかないと分かってしまいました。米国市場での上場を無期限延期して、新たに日本円で1兆円程度の資金をソフトバンクが出資し、再建に乗り出しています。ウィーワークは東京でも森ビル、東急グループの所有ビルに大口テナントとして契約して、シェアオフィスを展開しています。不動産テック企業と呼ばれるものの、実際はシェアオフィスのサブリースであり、純粋な不動産賃貸業なのです。日本でもこのビジネスモデルで先行する企業は何社もあり、特に斬新な発想ではなくウィーワークはむしろ後発業者です。稀代の世界的大投資家の孫さんにしては、珍しい大失態と映ります。東京のオフィスマーケットは、シェアオフィスバブルで嵩上げされてきた部分も少なくないので、仮にウィーワークショックが深刻化すると賃料水準そのものに影響を与えることになろうかと危惧をしています。

ウィーワーク「渋谷スクランブルスクエア」

かな子

そうすると、オフィスリートは過剰感もあり転換期が近いとみてよろしいでしょうか?

西村

今年はオリンピックイヤーですが、まだ都心部は呆れるほど建設現場が多いです。ビル供給が過多だと報じられないのは少し違和感がありますね。悪い予感が的中しないことを祈ります。しかし、オフィスリート投資口も少しずつ切り上がってきていますから、需給バランスは保たれています。一旦は指数の史上最高値を更新する可能性は高いと思っています。

清水

指数とは、株式でいう日経平均みたいなものでしょうか?

西村

その通りです。

田中

Jリート指数は、2003年3月31日終値の時価総額加重を1000としています。最高指数は2007年5月の2612、最低指数は2008年11月の683で、最近は2300前後で推移しています。年内に最高指数を更新する勢いがあります。

まなぶ

約11年右肩上がりなんですね。

西村

未曾有の超低金利ですから、上がりっぱなしになる可能性はあったわけです。

かな子

惜しいことをしました。もう少し早くJリートを勉強しておくべきでした。

あゆみ

金融商品として株と債券の中間的な位置付けと言われていましたが、もう少し深掘りでお願いします。

西村

一般的に5大金融商品は、預金、国債、上場株、金、Jリートです。この中で今1番不人気なのは預金です。預金以外に資金が流れていて、比較的新しい金融商品のJリートは株ほどボラティリティーがない反面、国債よりも投資リスクが高く分配当は高めです。ですから、株と国債の中間と認識されています。ちなみに、金融機関は融資に回せないお金を運用しますが、近年は年配当が3〜5%程度とれるJリートに熱心です。

※ボラティリティー

証券などの価格の変動性のこと。ボラティリティーが高いと表現する場合、期待収益率から大きく外れる可能性が高い、という意味になる。

あゆみ

ところで、米国や日本以外の国にも上場リートは存在しますか?

田中

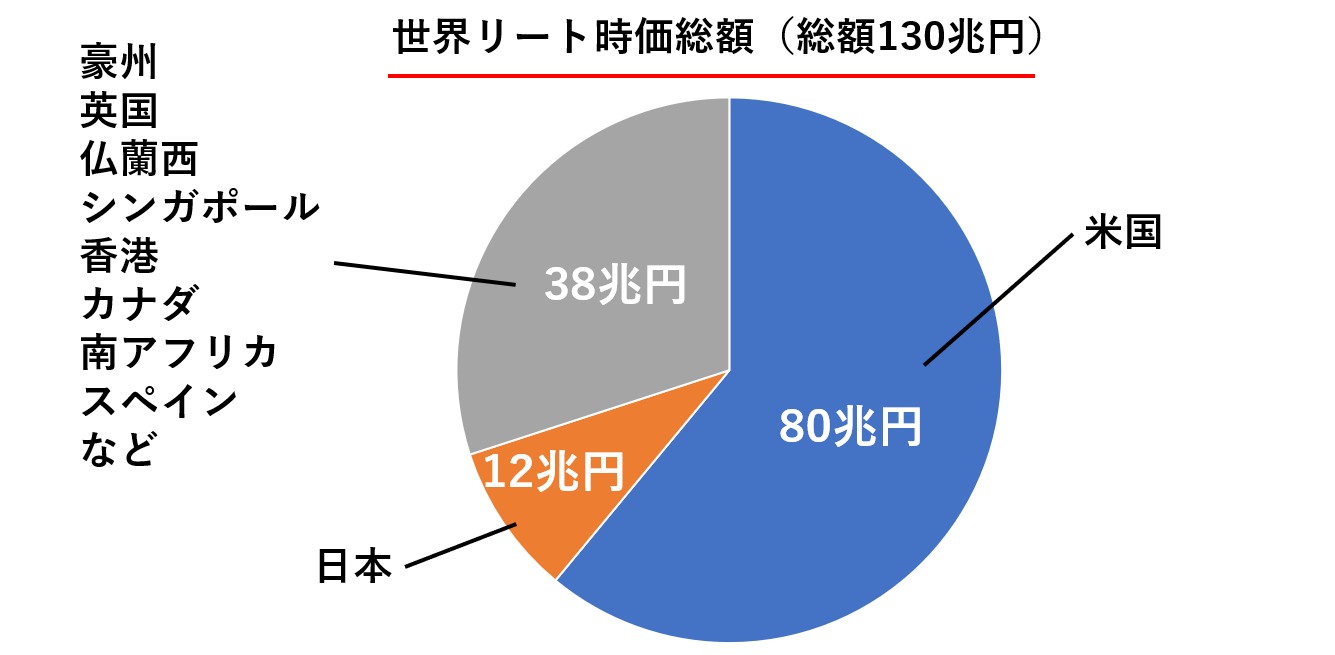

存在します。豪州、英国、仏蘭西は、日本に次ぐ3番手の時価総額規模です。アジアは香港、シンガポール、タイ、台湾、マレーシアにリート市場があります。世界リート時価総額は約130兆円、米国が80兆円、日本が12兆円なので、日米で70%のシェアを占めています。

西村

日本の経済規模は米国の3分の1程度ですから、単純に25兆円くらい、つまりJリート市場は現在の2倍くらい大きくなる可能性があります。

清水

水を差すようですが、超低インフレなのに賃料は上がっていかんでしょう。つまりJリート成長も一時のブームってことだと私は思いますが?

田中

確かに投資口の価格が長期的に上昇しているのは、低インフレ下における超低金利の恩恵です。日本はまだデフレから完全には脱し切れていませんが、低金利自体はまだまだ長く続きます。一方でJリート不動産の賃料もこの数年は値上げが主流です。

清水

地方はまだまだ値下げトレンドだというのに、都心では賃料を上げてるのですか。

田中

上げています。20年間、不動産デフレは続きましたから、海外に比較して日本の賃料はそれでも割安状態です。

まなぶ

それには違和感あります。不動産含めた全体の物価水準が上がらなくて、日銀は大規模緩和を継続しています。

西村

日本政府の統計自体が信用できなくなっています。物価動向調査、公表は総務庁の管轄ですが、民間賃料(帰属家賃)のサンプリングなど十分にできていないのではないでしょうか。

田中

西村さんの懸念通りで、日銀黒田総裁もそこが分かっている節があります。日本ではアパート、マンションなど貸家について、建物減価償却を加味し補正しないまま市場賃料をサンプリングしています。これ以上は難しくなるので詳細は割愛しますが、要するに米国と比べると賃料物価が低く出てきます。全体物価指数の内賃料(帰属家賃)は23%のウエイトを占めるので、米国基準の統計をしたら、実際、日本はとっくにインフレ下だと思います。

かな子

それはかなりショッキングニュースですが、庶民レベルではインフレは常識ですよ。賃料に限ったことではありません。

西村

怖いのは、統計の計り方が旧態依然であるまま放置し、日銀が超緩和政策を続けていると、実態を伴わない資産インフレが起きやすくなります。日銀は資産インフレを半ば容認していると個人的にはみています。政府の借金も実質減りますから。

清水

そういうのがバブルなんだよ、都心不動産はやはり先行きが怖いね。

まなぶ

やばいのは地方不動産だと思います。都心不動産の賃料は世の中が思っているよりも上がっていることが分かりました。地方の不動産賃料はインフレ下でも逆に下がっているわけですから。

清水

そうか。そういうことか…。

(一同複雑な表情)

吉松

少し明るい話題に戻しましょう。西村さん、最後に推奨銘柄を教えてください!

西村

お伝えしたいところですが、個別銘柄については言及を控えます。セクターとしては物流系の成長余地が大きいそうです、というくらいに留めます。次に賃料ボラティリティが低い、田中さんが勤務する住宅系をあげておきます。

巨大な物流倉庫

吉松

物流系と住宅系ですね。良いヒントをいただきました。さて本日はJリートの話題の他に不動産に関して知見を深めるよい機会になりました。皆さま誠にお疲れ様でした。ありがとうございました。

ハローニュースでは、Jリートについて学べる座談会を定期的に開催していく予定です。参加希望の方は、info@hello-news.netまでご一報ください!

<取材日:2019年10月末日>

(Hello News編集部)

CATEGORY